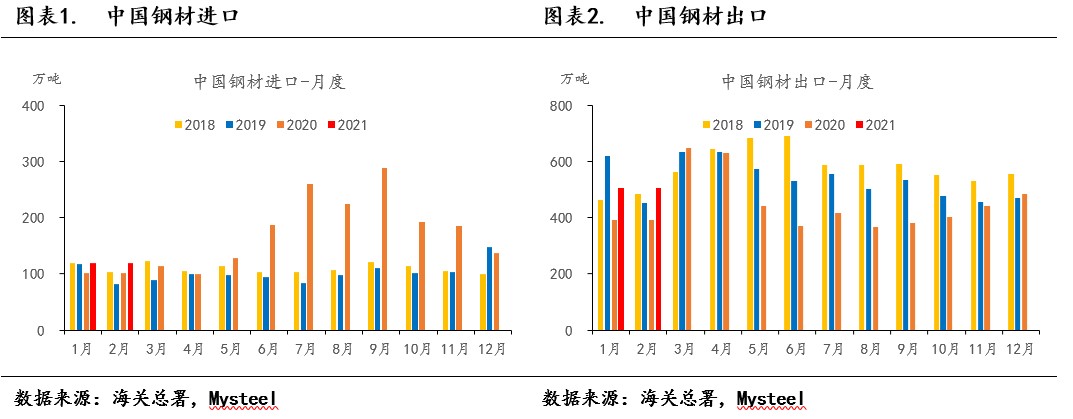

据海关总署数据显示,2021年1-2月我国累计出口钢材1014.0万吨,同比增长29.9%;1-2月我国累计进口钢材239.5万吨,同比增长17.4%。

1-2月钢材进出口量恢复至往年同期正常水平,预计3-4月出口仍有增量。自2020年三季度我国钢材出口陷入谷底、进口达到峰值以来,出口量已保持6个月的连续正增长,进口方面则连续回落。2021年1-2月,不论是进口量还是出口量均已恢复至往年(2018-2019年)同期的正常水平。由于船期问题,当前的进出口主要反映了去年四季度的订单情况。2020年12月下旬至2021年1月,国内钢材价格持续下跌,内外价差有所拉大,我国钢材出口接单火爆,部分钢厂出口排单船期较正常情况延后了1-2个月,因此预计3、4月出口仍有部分增量。

钢铁进出口本质是由全球供需格局决定的,价差变化是供需的直接体现。

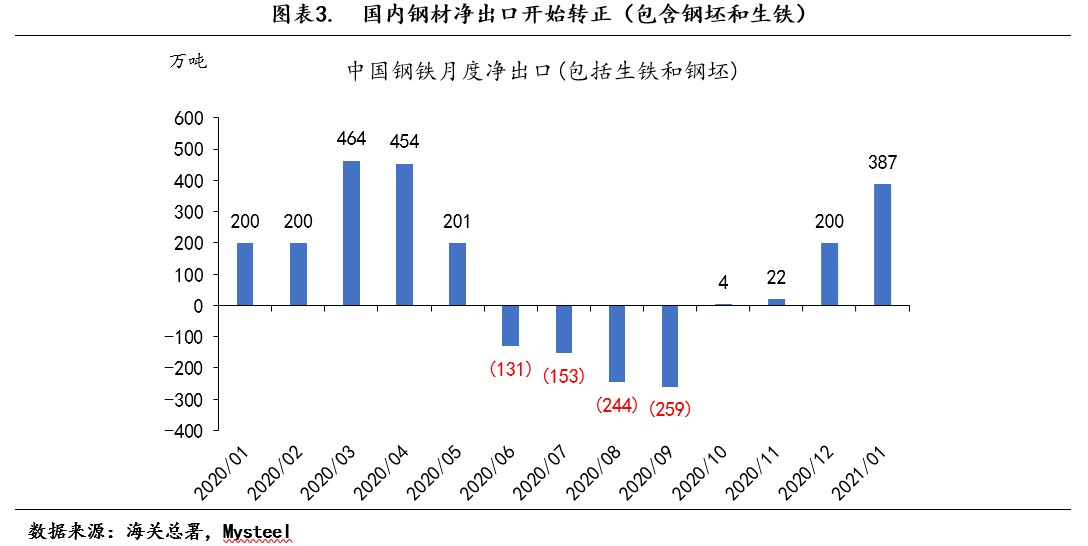

2020年,全球钢材供需格局发生了较大的变化。分时段来看,第一阶段,国内供应严重过剩,钢材大量出口。2020年初,国内疫情爆发,钢材需求陷入低谷,而钢铁生产受影响程度相对较小,导致市场供需阶段性失衡,国内钢材供应短期内严重过剩,价格大幅下跌,钢企通过大量出口缓解了部分压力。第二阶段,格局逆转,国内供应不及需求,国外需求陷入谷底,中国由钢铁净出口转为净进口。随着国内疫情局势在3月初逐步控制,各行各业随之进入复工复产阶段,因疫情影响延后的需求释放,下游需求呈现爆发性增长。与此相反的是,国外疫情爆发,钢材需求开始陷入谷底,大量钢材堆积,价格大跌。全球供需格局出现了罕见的逆转,中国由钢铁净出口国(包括钢坯和生铁)转为净进口国,并持续了4个月。这部分重要的钢铁供应来源(成材、钢坯和生铁)实际上对国内市场造成了较大的影响,直接或间接压制了国内钢材价格的上涨。第三阶段,国外需求开始快速恢复,供应不及需求,中国由钢铁净进口再次转为净出口。2020年四季度,国外制造业开始复苏,其标杆行业汽车单月产销同环比大幅增长。钢材需求快速恢复,而供应端恢复较慢,导致全球出现了从原料到成材整个供应链的短缺,助推全球原料和钢材价格大幅上涨,内外价差迅速拉大,我国也再次转变为钢铁净出口国。

2021年我国钢材进出口将主要取决于全球供需格局的变化,上半年出口或难以恢复至2018-2019年的水平;进口方面钢坯将低于2020年,但仍高于2018-2019年。

2021年一季度,我国因寒潮带来的大范围降温及春节等多重因素影响,钢材需求出现季节性的回落,国内供应开始逐渐过剩,此时钢企开始积极寻求出口来缓解压力,短期内出口订单火爆。但后续出口增速将逐渐放缓,主要在于上半年我国供需格局有转向偏紧的趋势,而全球供应持续恢复。

2021年上半年全球经济复苏,宏观利多消息不断,全球粗钢消费需求旺盛。

一、美国参议院和众议院投票通过了拜登1.9万亿美元经济刺激计划,该计划主要投向为超4000亿美元的抗疫、近10000亿美元的个人救济和4400亿美元的困境组织扶持救助。该刺激计划落地后,预计3月美国的个人消费支出将环比增加7%左右,美国的零售销售将环比增长13%左右,钢材下游消费(如汽车、家电、医疗设备和健身器材等)受此影响有一定的增长预期。

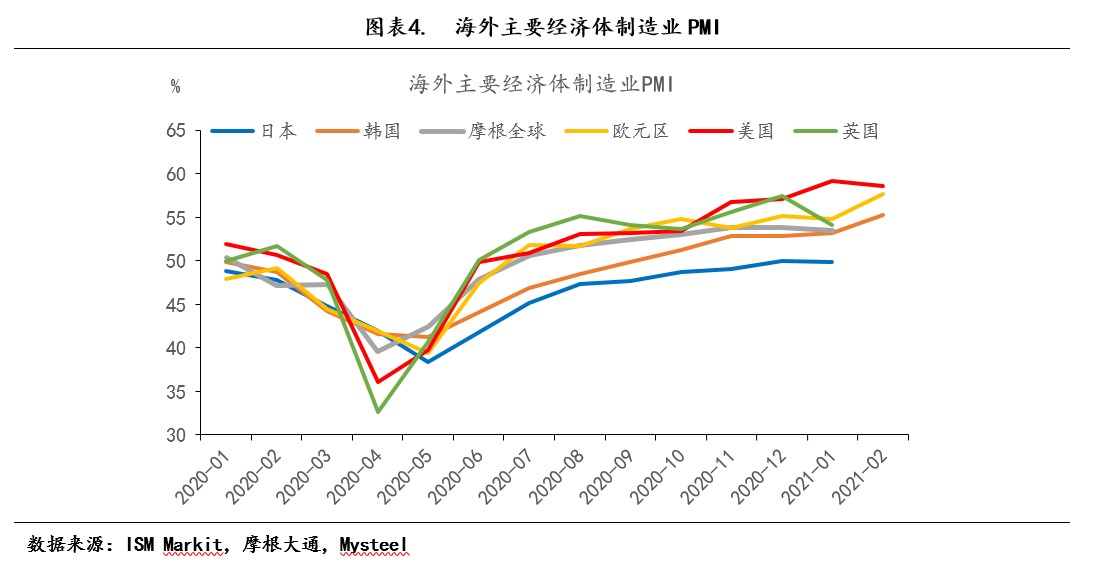

二、海外疫情缓和,经济复苏预期增强,2月全球主要经济体制造业继续走强。海外疫情确诊人数连续下降,疫苗接种速度明显加快,累计接种人数已经达到总人口的15%,海外经济修复预期继续抬升。美国供应管理协会(ISM)公布,2021年2月美国制造业PMI环比增至60.8,创2018年2月以来的三年最高。IHS Markit当天公布的数据显示,2月,欧元区制造业PMI终值较此前的初步估值小幅上调至57.9,已经达到了三年来的最高水平,区内市场特别是出口市场需求的强劲复苏,推动了新的投资。制造业的强劲复苏表明板材需求将不断增长。

三、超宽松货币政策仍在持续加码。美联储1月议息会议纪要显示,联邦公开市场委员会(FOMC)在此次会议上重申,美联储将在未来继续保持宽松政策。宽松的货币政策将为制造企业源源不断地注入新的血液,带来持续生产的动力。

四、《2021年政府工作报告》显示,我国粗钢消费将稳步增长。(1)2021年财政政策将继续持积极态度,《报告》指出“优先支持在建项目”,《国家综合立体交通网规划纲要》也要求快速增大交通基础设施投资。由此看出,基础设施建设仍然是“十四五”时期实现经济双循环的重要抓手。(2)简化投资审批程序,推进实施企业投资项目承诺制。《报告》在“扩大有效投资”部分专门指出该内容,说明2021年中央政府将在基建项目审批制度方面有较大的动作,有利于基建项目快速落地。(3)改造老旧小区力度空前,对建材、电梯、汽车等行业是重要利好。“旧改”的大规模投资将推动建材需求,小区道路改造、水电官网、房屋修缮等工程对水泥、涂料、防水材料、管材等建材有较大需求。加装电梯是部分居民的刚性需求,电梯加装工程已经在多个城市展开,投资额较大,市场潜力巨大。“旧改”包括对停车场改造,停车场问题的解决或有可能带动汽车消费和汽车制造业。(4)“切实增加保障性租赁住房”、“支持新型城镇化等”均对住房建设提出了需求。(5)稳定和扩大消费,多渠道增加居民收入,能够促进对家电和汽车等耐消品的消费。扩大内需是构建双循环格局的战略基点,《报告》大篇幅地指出要通过财政政策等提高居民收入,促进居民消费。同时,乡村振兴战略也有利于家电下乡,打开广大的农村市场。

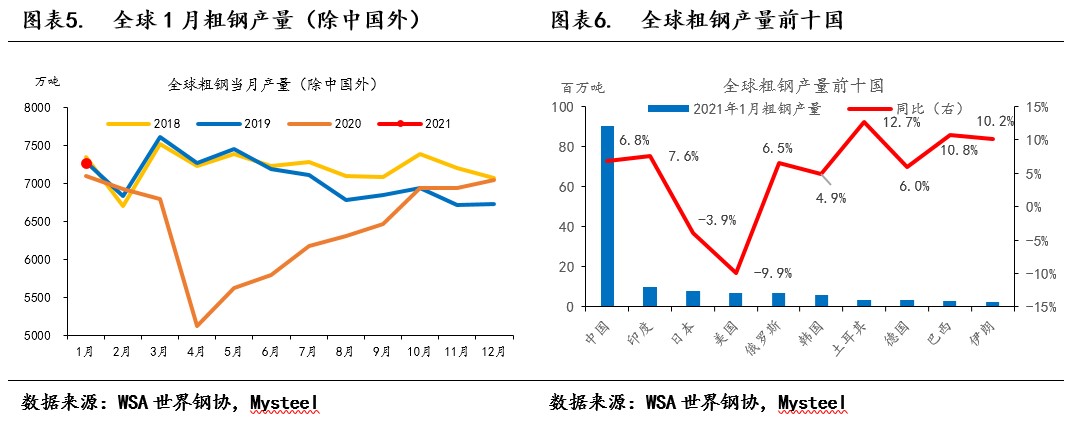

国外钢材供应持续恢复。2021年1月全球64个纳入世界钢铁协会(WSA)统计国家的粗钢产量为1.63亿吨,同比增长4.8%。分地区来看,亚洲和大洋洲地区1月粗钢产量同比增长6.3%;独联体同比增长4.5%;欧盟地区同比微降0.4%;北美同比下降7%;南美同比增长11.4%。若除去中国的粗钢产量,全球其他地区粗钢产量为7269万吨,同环比分别增长2.3%、3%,已实现连续9个月的正增长。预计后期随着需求的持续回升,海外粗钢产量仍将保持月环比3%的增长速率。

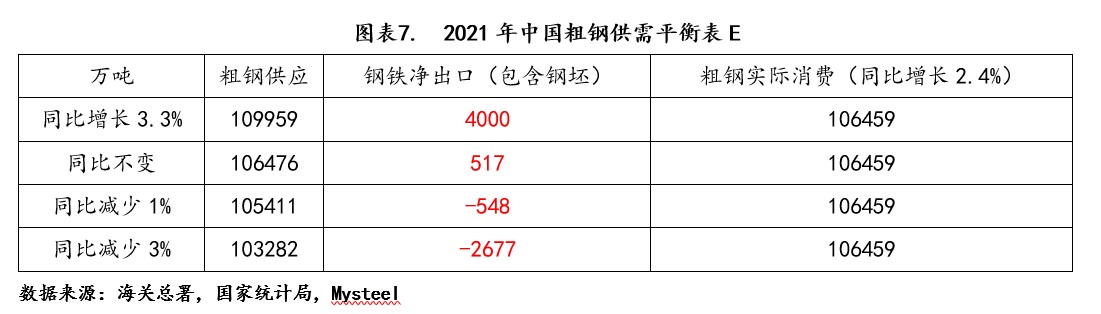

“碳达峰”下,我国粗钢产量或被压缩,国内供需格局趋紧。2021年3月5日,李克强总理在政府工作报告中提出,扎实做好“碳达峰”、“碳中和”各项工作,制定2030年前碳排放达峰行动方案。目前我国工业生产活动中能源消耗所产生的碳排放占全国碳排放总量约60%,其中钢铁行业占18%。这就意味着国内要减少碳排放、实现碳中和,钢铁行业减排工作首当其冲。2月28日,国家统计局发布了《中华人民共和国2020年国民经济和社会发展统计公报》,显示2020年我国粗钢产量已由之前公布的10.5亿吨,准确调整为10.65亿吨。据Mysteel研究结果,预计2021年我国粗钢消费同比增长2.4%,现在,我们假设粗钢消费同比保持2.4%的增长不变,但产量将同比增加3.3%、缩减0%、1%和3%,得出如下结论:

从表中可以看出,在该假设条件下,若粗钢产量发生前文所述变化,想要达到供需平衡最直接的方法就是调节进出口。从目前情况来看,国家已有相关方面的考虑,主要在于:

一、出口退税政策大概率执行。2020年3月,为有效减轻企业负担,提升企业出口钢铁产品的积极性和国际竞争力,财政部、国家税务总局发布公告称,将部分钢材产品出口退税率升至13%。在当前需求增长预期较强,粗钢产量将被压缩的环境下,为控制出口量在相对合理的水平,将出口退税率调回至9%甚至更低已是大概率事件。

二、增加废钢进口。从钢铁生产工艺来看,长流程炼钢过程中,高炉+转炉的吨钢产出碳排放量约2吨,远高于短流程电炉炼钢的吨钢排放量0.9吨,因此为实现碳排放控制,电炉炼钢占比或进一步提升。两会期间,中国钢铁工业协会党委书记、执行会长何文波建议将废钢增值税退税比例提升至70%以上,解决废钢回收企业增值税无票可开的问题。全国人大代表王一君建议优化税收政策,将废钢增值税退税比例提升到70%以上;废旧钢铁资源综合利用企业在计算企业所得税时,减按90%计入收入总额。

三、保持钢坯进口在合理水平。2020年,我国钢坯净进口量达1832万吨,对国内市场造成了较大的影响,但也填补了国内部分供应上的缺口。随着海外需求的复苏,国内钢坯进口大幅回落,2021年,保持钢坯进口量维持在合理水平仍是一种有效增加供给的方法。两会期间,已有人大代表倡议增加钢铁半成品来满足国内需求。

总的来看,2021年上半年国内外钢铁需求共振,各方原因影响下,出口或平稳回升,但就总量而言或难以恢复至2018-2019年的水平。而下半年全球供需恢复,出口的主要驱动力亦会减弱。需关注国外需求变化及国内粗钢产量压缩程度、出口退税率调节幅度等主要影响因素。