返回首页

微信

关注官方微信

|

关注官方微信

公众号

关注官方公众号

关注官方公众号

行业动态

2021年6月钢铁PMI显示: 需求支撑作用减弱 市场供需矛盾增大

发布日期:2021-07-02

来源:西本新干线

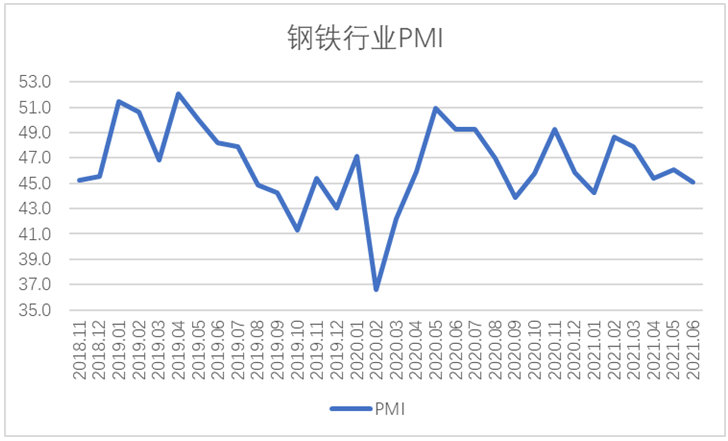

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,6月份为45.1%,环比下降1.0个百分点。分项指数变化显示,市场需求放缓,对行业支撑作用有所减弱。钢材生产增速保持在扩张区间,供需矛盾加大。预计7月份,市场需求继续偏紧,钢铁价格弱势震荡,原材料价格仍有上升空间,钢厂生产增速或继续下降。

图1 2018年以来钢铁行业PMI变化情况

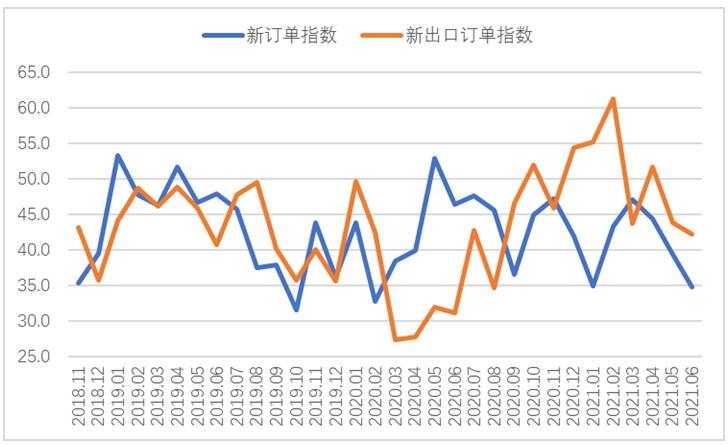

市场需求较快收缩,行业支撑力度减弱。6月份,新订单指数为34.8%,较上月下降4.6个百分点,比去年同期下降11.6个百分点,显示钢材市场需求在上月收紧的基础上继续较快收缩,行业支撑作用有所减弱。究其原因,主要有如下方面,一是6月份是钢材市场的传统需求淡季,市场需求有放缓压力;二是月内国内局部地区疫情反弹,对区域内钢材市场需求有一定影响;三是前期钢材价格持续较高,对终端市场的抑制作用有所持续。据上海卓钢链了解,钢材终端需求也明显下降,从监测的沪市终端线螺采购数据来看,6月份终端日均采购量环比下降13%。

钢材外部需求也继续收紧。在钢铁出口退税取消政策启动后,国内钢材出口量呈连续下降态势。新出口订单指数为42.3%,较上月下降1.6个百分点,连续2个月位于45%以下。

市场需求下降也使得企业去库压力趋于加大。6月产成品库存指数为47.1%,较上月上升3.7个百分点,连续3个月环比上升,显示钢厂去库速度减慢,库存有所累积。

图2 2018年以来钢铁新订单和新出口订单指数变化情况

钢厂生产增速放缓,仍处于扩张区间。6月份伊始,钢铁行业存在严格限产政策预期,关于限产的炒作因素上升,给市场带来一定波动。月内随着铁矿石等大宗商品保供稳价工作持续推进,钢材产量压减预期也有所松动,实际考核周期缩短,且以平控思路为主。钢厂生产保持上升, 至月末时部分地区因政策因素短期内停限产。整体来看,6月钢材生产延续上升势头。生产指数为50.7%,较上月下降0.7个百分点,保持在扩张区间。

据中钢协统计显示,6月上旬重点统计钢铁企业日产粗钢233.53万吨,生铁202.24万吨。中旬日产粗钢239.54万吨,生铁206.61万吨,与上月同期基本持平。到下旬时,部分地区开始停限产,加上下游需求不佳,许多钢厂借机进行高炉检修。预计6月份钢铁产量较上月略有下降,但降幅要明显小于需求端降幅。

图3 2018年以来钢铁生产指数变化情况

市场价格震荡运行,月内整体小幅收涨。6月份,钢材市场继续保持供大于求格局,供需缺口拉大,需求对价格支撑力度弱化,但月内限产预期炒作因素对价格有所支撑,在两方面因素的联合作用下,钢材价格震荡运行。上半月,在限产预期炒作影响下,钢材价格自5月底水平触底反弹,据上海卓钢链统计,月中时螺纹钢指数高点较5月底上升10%左右。月中时限产预期落空以及货币预期有所收紧,加上淡季内下游需求收紧,供需矛盾逐渐加大。受此影响,下半月钢价一路下行。从全月趋势来看,月底钢材市场较月初有小幅上升。

图4 2018年以来上海螺纹钢价格指数变化情况

原材料价格增速明显下降,企业成本压力仍存。6月上半月,在炒作因素、主要国家货币宽松政策等的带动下,钢铁行业原材料价格快速上升。以铁矿石为例,6月上旬铁矿石价格止跌回升,15日62%铁矿石指数最高达到222.35美元/吨,比5月末最低点反弹超20%,明显高于钢材价格涨幅。焦炭、废钢等原材料也都因供给偏紧价格呈现上涨态势。下旬时有关部门启动铁矿石等大宗商品保供稳价工作,炒作因素明显降温,加上市场需求收缩,对原材料价格支撑减弱,原材料价格增速下降。6月购进价格指数为52.9%,较上月下降10.2个百分点,降幅较为明显,显示钢厂原材料成本快速上升压力有所缓解。但购进价格指数连续8个月运行在扩张区间,且原材料价格仍处于较高水平,企业成本压力仍存。

图5 2018年以来钢铁购进价格指数变化情况

预计7月份,钢铁供需矛盾依然存在,钢材价格难有明显回升,原材料价格仍有上升空间。市场需求预计延续偏紧格局,一是7月份,高温多雨天气对工地用钢需求的抑制作用继续存在;二是房地产行业中的后期开发企业土地购置面积及成交价款明显回落,给房地产市场中长期市场带来一定压力。在高周转格局下,未来房地产行业对钢材市场的支撑效应的持续性不被市场所看好;三是主要用钢方汽车行业面临严重的“缺芯”问题,对企业生产有较大影响,汽车用钢将有所收紧。

市场需求放缓也将弱化对钢材价格的支撑力度。同时据央行数据,当前国内货币流动性同比明显收缩,对大宗商品价格支撑有所减弱。从钢铁行业企业了解情况来看,今年随着价格的提升,整体资金环境略显偏紧,这对市场价格的持续上行,显然有一定抑制作用。

当前国外疫苗接种正在持续推广,有利于国际经济稳定复苏,钢厂生产回升,铁矿石需求有上升趋势,加上6月份巴西淡水河谷再次出现供给减少情况,7月份铁矿石价格仍有上升空间。

由于市场需求放缓、钢价上涨动力较弱和原材料成本价格居高不下,钢厂生产增速或继续下降,目前已有钢厂通过主动检修来减少产能。但相比需求端情况,生产仍处于高位,供需矛盾依然存在。企业对后市预期也较为谨慎,生产经营活动预期指数为47.0%,虽较上月上升3.9个百分点,但仍处于收缩区间。