返回首页

微信

关注官方微信

|

关注官方微信

公众号

关注官方公众号

关注官方公众号

行业动态

2021年5月钢铁PMI显示: 钢材价格大幅波动 市场供需增速分化

发布日期:2021-05-31

来源:西本新干线

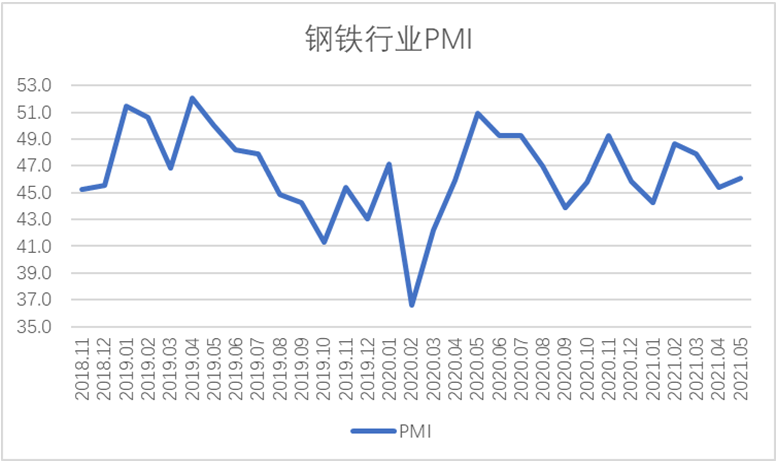

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,5月份为46.1%,环比上升0.7个百分点。分项指数显示,月内原材料和钢材价格大幅波动,钢厂生产增加,市场需求放缓,钢厂去库速度下降。预计6月份,钢铁价格保持小幅震荡,市场需求继续承压,钢厂生产增速放缓。

图1 2018年以来钢铁行业PMI变化情况

5月份,钢铁市场焦点是钢铁价格先扬后抑大幅波动。上半月,由于原材料价格大幅上升,以及通胀预期以及市场炒作等因素的影响,钢铁价格快速拉升,据上海卓钢链统计,月中时螺纹钢指数高点较月初上升12%左右。钢材价格不断上涨引起相关部门重视,并采取措施消除炒作因素。受此影响,下半月钢价持续回落,至月底时螺纹钢指数较月内高点下降20%以上。钢铁价格大幅波动,给市场供需两端均带来较大影响,供需增速明显分化。

图2 2018年以来上海螺纹钢价格指数变化情况

上半月钢铁价格快速上升带动钢厂生产增长。上半月,产品价格上升有利于钢厂实现效益,钢厂生产意愿上升。生产指数为51.4%,较上月上升4.4个百分点,也是支撑钢铁行业PMI小幅回升的主要原因。据中钢协统计显示,5月上旬重点统计钢铁企业日产粗钢241.78万吨,生铁206.14万吨,均创历史新高。中旬日产粗钢237.94万吨,同比增长14.37%;生铁204.05万吨,同比增长9.18%,仍处于较高水平。到下旬时,由于钢价快速下行,钢厂生产增速或有所放缓,但整体来看,5月份钢铁生产较为旺盛。

图3 2018年以来钢铁生产指数变化情况

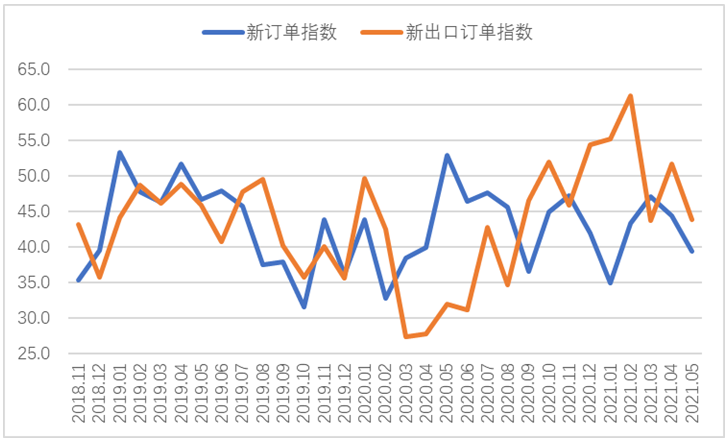

钢铁价格大幅波动对市场需求存在抑制作用。上半月钢价快速攀升,市场需求普遍放缓,部分用钢方选择停工以规避成本快速上升压力。下半月钢铁价格持续回落,钢贸商和用钢方观望心态上升,市场需求继续有所放缓。新订单指数为39.4%,较上月下降5个百分点。据上海卓钢链了解,终端采购积极性大幅下滑。从监测的沪市终端线螺采购数据来看,5月份终端日均采购量环比下降12.23%,成交震荡回落。国外需求也明显收缩,由于钢铁出口退税取消政策启动,加上当前国内价格较高,钢铁出口量下降明显,新出口订单指数为43.9%,较上月下降7.8个百分点。此外,需求放缓也使得去库速度下降。本月产成品库存指数为43.4%,较上月回升9.0个百分点,显示钢厂库存结束前期连续较快消耗走势。去库压力有所反弹。

图4 2018年以来钢铁新订单和新出口订单指数变化情况

从整个5月的原材料和钢铁价格走势比较来看,钢厂的成本压力持续较大。上半月,伴随着钢铁价格持续上行的,是原材料价格大幅上涨。以铁矿石为例,5月上旬铁矿石价格屡创历史新高,12日62%铁矿石指数最高达到233.1,较月初上涨超过27%,明显高于钢铁价格涨幅。下半月,钢材价格快速回落,原材料价格也有所放缓,但降幅明显低于钢铁价格。25日铁矿石指数为191.6,仍保持在5月初的水平。比较来看,月内原材料价格波动幅度小于钢铁价格,钢厂成本压力有扩大趋势,利润空间压缩。5月购进价格指数为63.1%,虽较上月下降6.3个百分点,但仍处于60%以上的高位。

图5 2018年以来钢铁购进价格指数变化情况

预计6月份,钢铁价格下行空间有限,但也不具备大幅上升的基础,整体仍以小幅震荡为主。一是市场需求或将继续承压,对钢价支撑有所弱化。随着南方陆续进入梅雨季节,工地用钢预计放缓;1-4月份房地产市场增速较1-3月份略有减速,后市继续大增动能稍显不足,加上近期宏观政策依然对房地产市场持收紧态势,短期对钢铁市场的支撑或有减弱;“缺芯”问题对企业生产影响将持续较长时间,汽车用钢将有所收紧。需求放缓或带动钢厂生产增速回落,企业对后市预期也有所下降,生产经营活动预期指数为43.1%,较上月下降7.8个百分点,为近15个月以来新低。二是货币因素不支持大宗商品价格大幅回升。据央行数据,4月份货币流动性有所收紧,在当前商品价格走高,单位货币购买力下降的情况下,货币流动性仍有收紧空间,或对商品价格有较大影响。