12月14日,上海五波钢结构材料有限公司董事长任庆平在接受《中国冶金报》记者采访时,提醒市场参与者对“冬储”要有新的认识。

据他介绍,“冬储”的概念最早出现在我国钢材紧缺、经济快速增长的年代。那时,国内钢铁产量偏低,且主要集中在东北地区,中西部地区的钢铁产量很少。我国粗钢产量直至1996年才超过1亿吨。

“随着我国经济建设不断加快,钢材供不应求。不少钢贸商和下游终端用户,选择在当年12月份或次年1月份储存一些钢材,想来年开春卖个好价钱,由此出现了‘冬储’。”任庆平说,“进入2010年之后,国内粗钢产量持续大幅增长,今年粗钢产量有望突破10亿吨。”

在任庆平看来,近年来我国粗钢产量增速大于钢材需求增速,使得市场大部分情况下呈现供大于求的态势。

任庆平表示:“在此情况下,‘冬储’的概念已经被逐渐淡化,并且钢贸商前几年的‘冬储’不仅没有盈利,还亏损不少。如今钢贸商大都没有‘冬储’意愿。所以,指望‘冬储’拉动年末的钢材需求,可能性不大。”

此外,近年来钢铁产能中心逐渐南移,钢价南北差异已不再明显,更使得南方地区的钢贸商不愿意进行“冬储”。

当前市场不宜进行“冬储”

王英广

进入12月份以来,黑色系商品快速上涨,焦炭、铁矿石价格连创新高,62%品位进口铁矿石价格重回150美元/吨以上。这不仅使钢铁行业利润受到严重挤压,也造成钢材成本大幅攀升,钢厂和贸易商被动调价。尽管宏观层面和产业层面都有一定利好,但市场仍存在非理性行为,主要表现在12月9日~11日出现的暴涨,进口铁矿石价格3天内上涨超100元/吨,螺纹钢价格上涨超300元/吨。螺纹钢2105合约在12月11日回落超200元/吨,市场价格波动较大。笔者认为,进入12月下旬,钢市将面临更为复杂的因素,“冬储”的操作难度将更大。

第一,当前市场“三高问题”(价格高、库存高、产量高)比往年明显。即使钢材供需同比均有较大提升,甚至通过库存下降及进口资源补充来达到阶段性的供需平衡,但当前的价格仍不适宜进行“冬储”。经过11月份以来的持续上涨,钢价已经达到较高水平。截至12月11日,长材和板材多数品种价格环比上涨1%~3%,比去年同期上涨4%~17%。12月11日,北京市、浙江省杭州市两地Ⅲ级螺纹钢价格分别为3900元/吨、4210元/吨,上海地区4.75毫米热轧卷板价格为4550元/吨。从绝对价格来看,螺纹钢价格比去年同期高出150元/吨~200元/吨,热轧卷板价格比去年同期高出500元/吨~680元/吨。因此,在当前的价格下进行“冬储”,存在较大风险隐患。

第二,期现市场复杂程度大于去年同期。由于今年期货盘面涨速快、涨幅大,不仅造成螺纹钢期货远月合约与近月合约价差收窄,也造成部分地区现货价格贴水期货。以北京市场为例,上周(12月7日~11日),螺纹钢均价为3850元/吨,而主力期货2105合约仍然在4000元/吨上方。如果期货价格较高,钢厂更倾向于盘面销售,从而难以从现货角度进行“冬储”。

第三,钢材库存高于往年同期。目前,钢材库存总量比去年同期高300万吨左右,且结构性差异较大,线材、冷轧品种库存接近去年同期,而热轧卷板、中板、螺纹钢库存明显高于去年同期。若套保盘锁定现货资源的比例较大,造成钢材流动性下降,则难以有性价比合适的资源进行“冬储”。

第四,从时间上来看,明年春节在2月12日,相比今年滞后2周时间左右,明年春节前的有效交易时间较长。这段时间内市场的演变,给“冬储”留下了宽裕的时间。因此,笔者认为真正的“冬储”可能到元旦后才出现。

总体来看,今年“冬储”难度较大,现阶段由于价格高、基差小,不适宜进行“冬储”。笔者建议市场参与者可到元旦过后再根据库存、价格等因素考虑是否进行“冬储”。 (作者来自北京GT研究所)

当前进行“冬储”的风险大于机遇

吴秀青

这个冬天,黑色市场一片火热。12月份,螺纹钢期货主力合约价格超过了供给侧结构性改革后的2017年12月份的价格高点4104元/吨,而再往前的价格高点出现在金融危机大放水后的2011年12月份。笔者认为,造成这一现象的原因主要有以下方面:

一是社会融资规模大增。今年前11个月,社会融资增量达到33.91万亿元,与2019年全年相比多增加8.33万亿元(2019年与2018年相比只多增加3.08万亿元);M2(广义货币供应量)增速自3月份以来重回两位数;10月份固定资产投资增速和房地产投资增速分别创下2015年4月份以来和2018年8月份以来的新高。

二是赶工需求旺盛。新冠肺炎疫情使得今年施工时间缩短、房地产行业“三条红线”压制、年末出口爆发性增长、冬季疫情复发等不确定性因素,导致赶工需求大幅增加。上周,螺纹钢库存下降35.21万吨,而去年同期螺纹钢库存已经连续增加2周。

三是成本驱动。进口铁矿石价格年内上涨超50%,现已突破1000元/吨大关,创下2013年上市以来的新高。同时,焦炭价格年内上涨66.9%,创下2011年上市以来的第二高价。原燃料价格的迅猛上涨导致钢材成本居高不下。

在各种因素的叠加下,钢材价格虽然反季节性冲高,但钢企并不舒服,全年粗钢利润只有200元/吨上下,不足去年的一半。在这种行情下进行“冬储”,对市场参与者来说无疑是一种挑战。

笔者认为,是否进行“冬储”需要考虑两点:一是看钢企能否给出安全边际内的保底政策,二是对明年春季钢市的判断。笔者认为,明年市场基本面将受以下因素影响:

一是供给增量预计达5%。今年新冠肺炎疫情对钢铁生产基本没什么影响,全年粗钢产量达到10.5亿吨的可能性较大,并且今年还有2000万吨的净增量尚未完全落地,明年还有新增产能投产,预计明年粗钢产量还有所增长。

二是原料市场竞争将更加激烈。随着生铁增产,焦炭供应紧张局面仍将持续。明年,世界钢产量大概率重回正增长通道,对铁矿石的竞争将更加激烈。笔者认为,能够与之形成对冲的只有放开废钢进口。

三是国际金融环境将更加复杂。美国大选尘埃落定、世界贸易格局重构、地缘政治矛盾加剧、与主要原料供应国家的政治关系、国外钢铁供应能力的恢复、国外疫情的发展态势等都将对国内市场产生影响。

总体来看,笔者认为,根据目前的价格判断,当前进行“冬储”的风险大于机遇。 (作者来自河北鑫达钢铁集团型钢公司)

链接

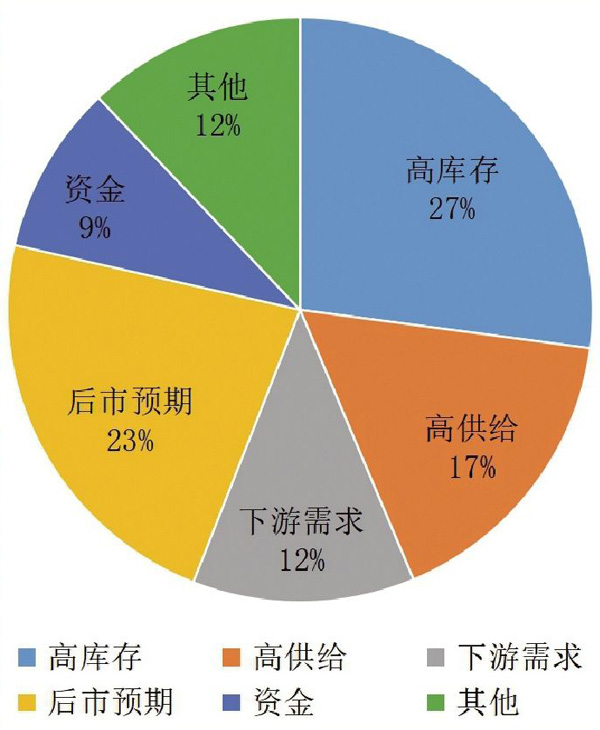

近日,有业内机构针对今冬“冬储”意愿进行了专题调查。在560份样本数据中,有360余份明确表示不愿意“冬储”,理由分布如下。