返回首页

微信

关注官方微信

|

关注官方微信

公众号

关注官方公众号

关注官方公众号

行业动态

2024年2月钢铁PMI为46%

发布日期:2024-03-01

来源:西本资讯

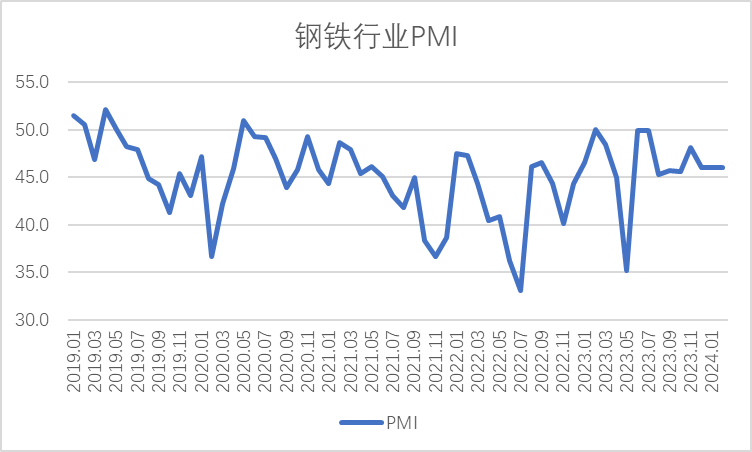

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2024年2月份为46%,与上月持平。分项指数变化显示,受春节假期影响,钢铁行业淡季特征仍然较为明显,钢材市场需求继续下滑,但钢材生产相对平稳,钢材库存有所增加,原材料价格明显下降,钢材价格震荡下行,钢市整体继续偏弱运行。预计3月份,钢材需求或弱势恢复,钢厂生产有所上升,原材料价格持续下降,钢材价格震荡下行。

图1 2019年以来钢铁行业PMI变化情况

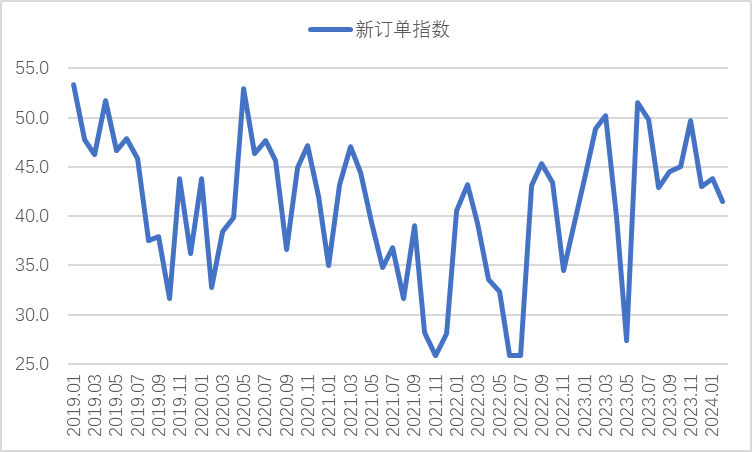

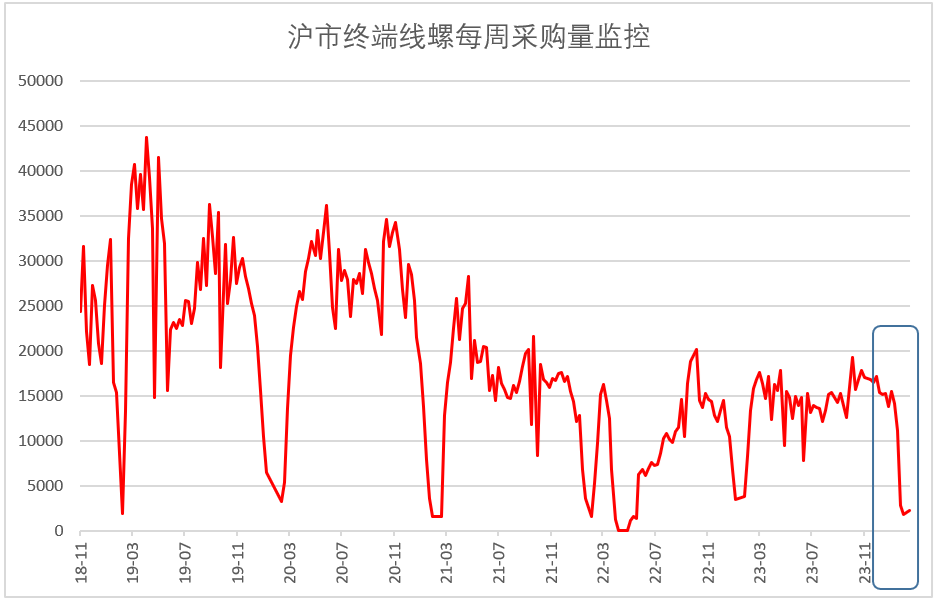

钢铁需求继续下滑,终端需求大幅萎缩。2月份,春节假期对钢铁行业的影响较大,下游整体施工停滞,市场参与者普遍离市休假,国内钢市需求全面收缩。在春节假期过后,需求启动较为缓慢,一方面是用钢企业复工复产进展较慢,另一方面为防范化解地方政府债务风险,12个重点省份将加强政府投资项目管理。上述省份原则上不得在交通、新基建等七个领域新建政府投资项目,直接影响到钢材需求。2月份,新订单指数为41.4%,较上月下降2.4个百分点,指数为近9个月以来新低。据上海卓钢链了解,春节假期期间,终端需求暂停,根据监测的沪市终端线螺采购数据来看,2月份上海终端采购量环比下降83%,成交大幅萎缩。

图2 2019年以来钢铁新订单指数变化情况

图3 2018年以来沪市终端线螺每周采购量监控数据变化情况

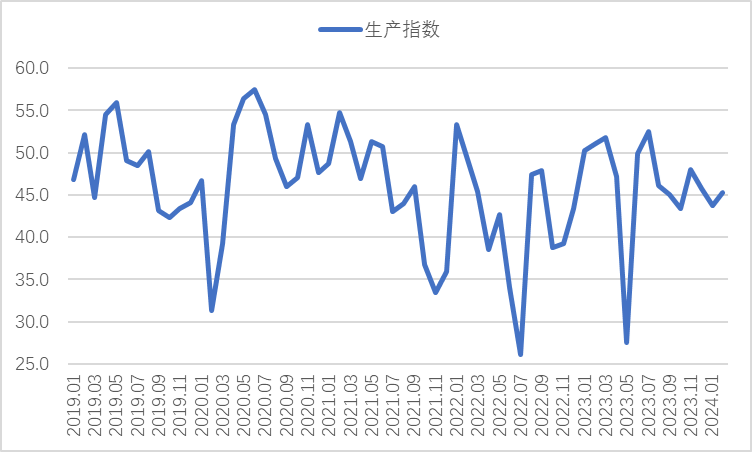

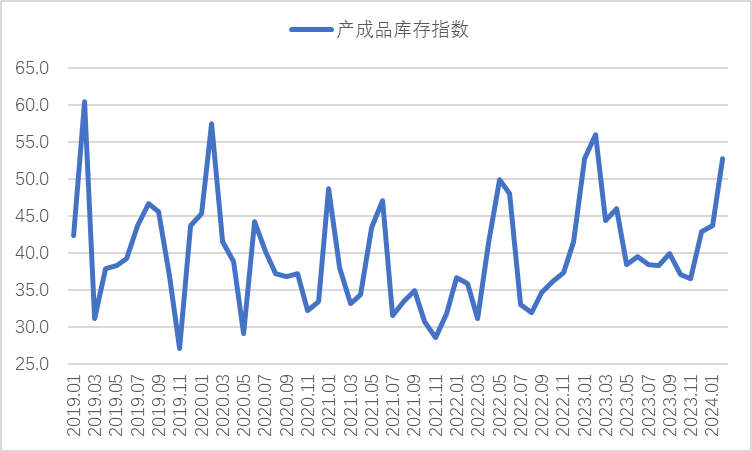

钢厂生产相对平稳,钢材库存有所增加。2月份,虽然钢材市场需求走弱,但生产端相对平稳,年前停产、减产的企业也陆续复产,产量有所恢复。生产指数为45.2%,环比上升1.5个百分点,结束连续2个月下降态势。据中钢协数据统计,2月上旬,全国粗钢日产为266.19万吨,旬环比增长1.11%;日产生铁为220.15万吨,旬环比增长3.51%;日产钢材为357.52万吨,环比下降1.54%。到中旬时,日产粗钢269.35万吨,旬环比增长1.19%;日产生铁225.44万吨,旬环比增长2.4%;旬日产钢材357.6万吨,环比增长2.82%。比较来看,中旬钢铁生产较上旬有所增加。另据上海卓钢链调查,由于春节期间下游需求暂停而生产端持续平稳,因此钢铁流通库存有所增加。产成品库存指数为52.8%,环比上升9.1个百分点,连续3个月环比上升,创近一年以来最高。据中钢协数据统计,2月中旬,重点统计钢铁企业钢材库存量1897.89万吨,比2月上旬增加284.72万吨、上升17.65%;比上月同旬增加362.44万吨、上升23.6%。

图4 2019年以来钢铁生产指数变化情况

图5 2019年以来钢铁产成品库存指数变化情况

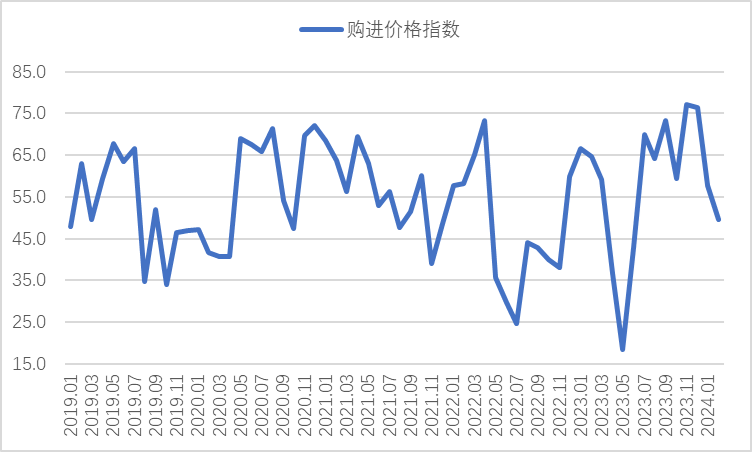

原材料价格明显下降,钢厂成本压力有所缓解。2月份,受春节假期影响,原材料市场成交下滑,大多数品种的原材料价格均呈现下降态势。购进价格指数为49.6%,环比下降8.2个百分点,时隔7个月再度落入收缩区间。分品类来看,铁矿石方面,前期因炒作等因素导致铁矿石价格连续走高,在春节假期由于港口库存积累而成交下滑,导致价格明显下降。焦炭方面,截止到2月底,焦炭第四轮提降落地,焦炭价格持续走低。废钢方面,废钢是为数不多价格回升的品种,但成交一般。整体来看,2月钢铁行业主要原材料价格有明显下降,钢厂成本压力有所缓解。

图6 2019年以来钢铁购进价格指数变化情况

钢材价格震荡下行。2月份,由于春节来临,市场交投减少,节后需求回升态势不明朗,钢材价格承压运行。上海螺纹钢价格指数显示,2月1日价格为3852元/吨,为月内最高点,节前价格变化幅度不大,节后价格一路走低,从2月19日的3832元/吨,降至2月26日的3729元/吨。整体来看,2月钢材价格呈现震荡下行态势。

图7 2018年以来上海螺纹钢价格指数变化情况

预计3月份,钢材市场需求恢复或相对较弱。在春节因素全面消退后,各地用钢企业逐步复工复产,将带动钢铁需求有所恢复,但由于多地陆续叫停、放缓重大基建项目,这部分钢材需求将相应减少。加上尽管各地房地产政策持续放松,但整体成交依然不容乐观,房地产投资收紧,恢复开工后房地产需求仍然不容乐观。2月份,生产经营活动预期指数为52.0%,环比下降6.5个百分点,反映出钢企对后市需求预期趋于谨慎。但由于春节期间基数较低,预计3月份钢材需求将有所回升,但回升力度或相对较弱。

钢材生产有所上升。节前钢厂高炉检修情况较多,节后将会逐步恢复正常,当前原材料价格也有所下降,企业成本压力减轻,对钢企生产积极性有所带动,但市场需求不足的情况仍然存在,积极性能否维持仍需观察。整体来看,3月份钢材生产将会继续上升。

原材料价格持续下降,钢材价格震荡下行。当前铁矿石价格虽然有所下滑,但距离正常的价格区间仍有一定距离,焦炭在全年保供任务的情况下供给侧也有较强支撑,整体来看原材料价格有望进一步下降。当前钢材需求端表现不佳,但供给端则稳定恢复,供过于求现象将会逐步显现,钢材价格震荡下行。